Ciudad de México, 18 de diciembre de 2024

Mariana A. Torán / Iván Martínez Urquijo

Reporte mensual de Banca y Sistema Financiero

1-.Banca y Sistema Financiero

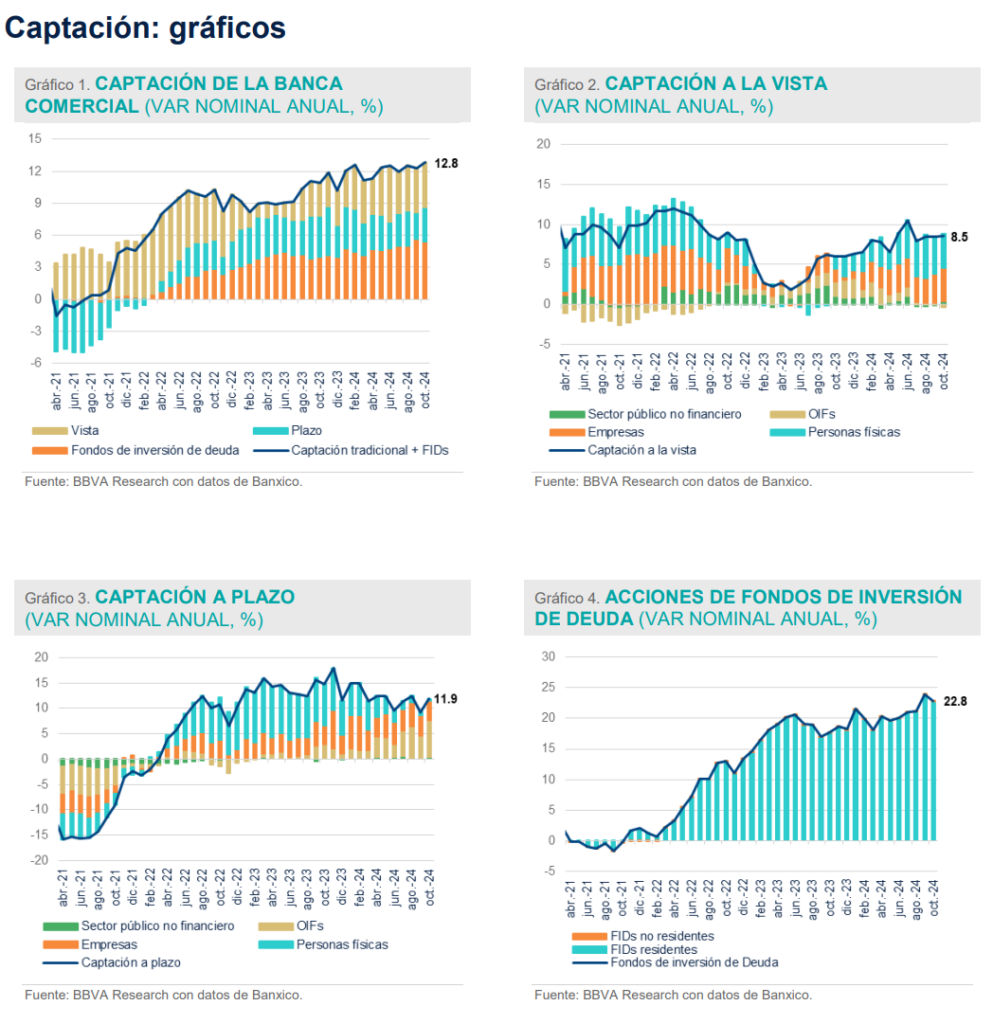

Captación bancaria tradicional incrementa su ritmo de expansión en el décimo mes del año

En octubre de 2024, el saldo de la captación bancaria tradicional (vista + plazo) registró una variación anual real de 4.7% (9.7% en términos nominales), cifra mayor al crecimiento observado en septiembre (de 4.0% real). La captación a la vista estabilizó su crecimiento y en octubre aportó 2.3 puntos porcentuales (pp) al crecimiento total de la captación tradicional, mientras que la captación a plazo incrementó su dinamismo, lo cual le permitió en octubre contribuir con 2.4 pp al dinamismo, igual a la aportación promedio registrada en los primeros nueve meses del año. La recuperación de la captación tradicional se mantiene aún descontando el efecto contable de la depreciación del tipo de cambio. Si se descuenta dicho efecto el crecimiento real de la captación tradicional se incrementó de 2.3% en septiembre a 3.3% en octubre.

En el décimo mes del año, los depósitos a la vista registraron una variación anual real de 3.6% (un crecimiento nominal de 8.5%), ligeramente por debajo del crecimiento real registrado el mes inmediato anterior (MIA, 3.7%). Con este resultado, los depósitos a la vista parecen haber estabilizado su ritmo de expansión, aun descontando el efecto contable de la depreciación del tipo de cambio. Descontando dicho efecto, los depósitos a la vista alcanzaron en octubre un crecimiento real de 2.2%, ligeramente por encima del dinamismo observado en septiembre (de 2.1%).

Los saldos de los depósitos a la vista por tipo de tenedor mostraron un desempeño mixto en octubre. En el caso de las personas físicas, la tasa de crecimiento real anual disminuyó respecto a la del MIA (de 5.9 a 4.9%). Por su parte el saldo de los depósitos a la vista de las empresas incrementaron su dinamismo de una tasa real anual de 4.8 a 5.8%. En el caso de las personas físicas, un menor dinamismo del empleo y los salarios reales, podrían estar limitando la capacidad de los hogares para mantener recursos líquidos. En el caso de las empresas, el mayor dinamismo de los saldos de captación a la vista estaría asociado al desempleo de los ingresos y gastos en distintos sectores. En particular, algunos sectores han incrementado sus ingresos, tal es el caso del sector servicios, cuyos ingresos aumentaron su ritmo de expansión en septiembre (última información disponible) respecto al mes previo (de un crecimiento anual de 4.1 a uno de 4.9%), mientras que el sector comercio redujo sus gastos para la provisión de bienes en el mismo período: el comercio al por mayor registró a tasa anual una caída de 13.5% en sus gastos (mayor a la contracción de 8.7% el MIA), en tanto que el comerció al por menor mostró una reducción a tasa anual de 14.4% (vs la contracción de 10.4% registrada el MIA). En el caso de otros intermediarios financieros, su saldo de depósitos a la vista se incrementó su contracción (de 2.5 a 9.4%) mientras que el sector público no financiero la redujo (de 4.6 a 1.4%). En este caso, el cambio observado en octubre parece estar asociado a una reasignación de recursos hacia instrumentos de mayor plazo ante una mayor disponibilidad de recursos líquidos para estos agentes.

Respecto a los saldos de la captación a plazo, estos incrementaron su dinamismo en octubre de 2024, al registrar una tasa de crecimiento real anual de 6.8% (11.9% nominal), mayor al 4.6% observado el MIA. Al igual que en el caso de los depósitos a la vista, la recuperación en el crecimiento a tasa anual se mantiene aún si se descuenta el efecto contable de la depreciación del tipo de cambio, ya que al controlar por dicho efecto, el crecimiento de la captación a plazo subió de 2.8% en septiembre a 5.3% a en octubre.

Como en el caso de la captación a la vista, el desempeño de los saldos a plazo por tipo de tenedor mostró un desempeño mixto en octubre. En el caso del sector privado no financiero (78.6% de la captación total a plazo), dichos saldos han reducido su ritmo de crecimiento ante la paulatina disminución en las tasas de interés. En particular, el ahorro a plazo de las personas físicas profundizaron su desaceleración al pasar de una variación real anual de -3.3% a una de -3.7%, mientras que la tenencia de instrumentos a plazo de las empresas redujo su crecimiento de una tasa real de 7.1% en septiembre a una de 5.8% en octubre. Por el contrario, las intermediarios financieros no bancarios (20.2% de la captación a plazo total) incrementaron su tenencia de instrumentos a plazo y su saldo incrementó su dinamismo, al pasar de una tasa de crecimiento real anual de 22.1% a una de 41.3% entre septiembre y octubre. En este caso, dichos intermediarios podrían estar asignando recursos hacia este tipo de instrumentos, para reponer parte de la tenencia que utilizaron durante la pandemia y en el periodo de mayores tasas de interés, ya que desde abril de 2020 y hasta julio de 2023, estos tenedores registraron importantes reducciones de sus saldos a plazo . Finalmente, los saldos a plazo del sector público no financiero (1.2% del total) también registraron mayor dinamismo, al pasar de un crecimiento de 25.0% en septiembre a uno de 31.6% en octubre. En adelante, es de esperarse que el impacto que tendrán las menores tasas de interés sobre la tenencia del sector privado no financiero domine la recomposición de saldos de estos tenedores, de forma tal que se observe en el agregado una desaceleración de la captación a plazo..

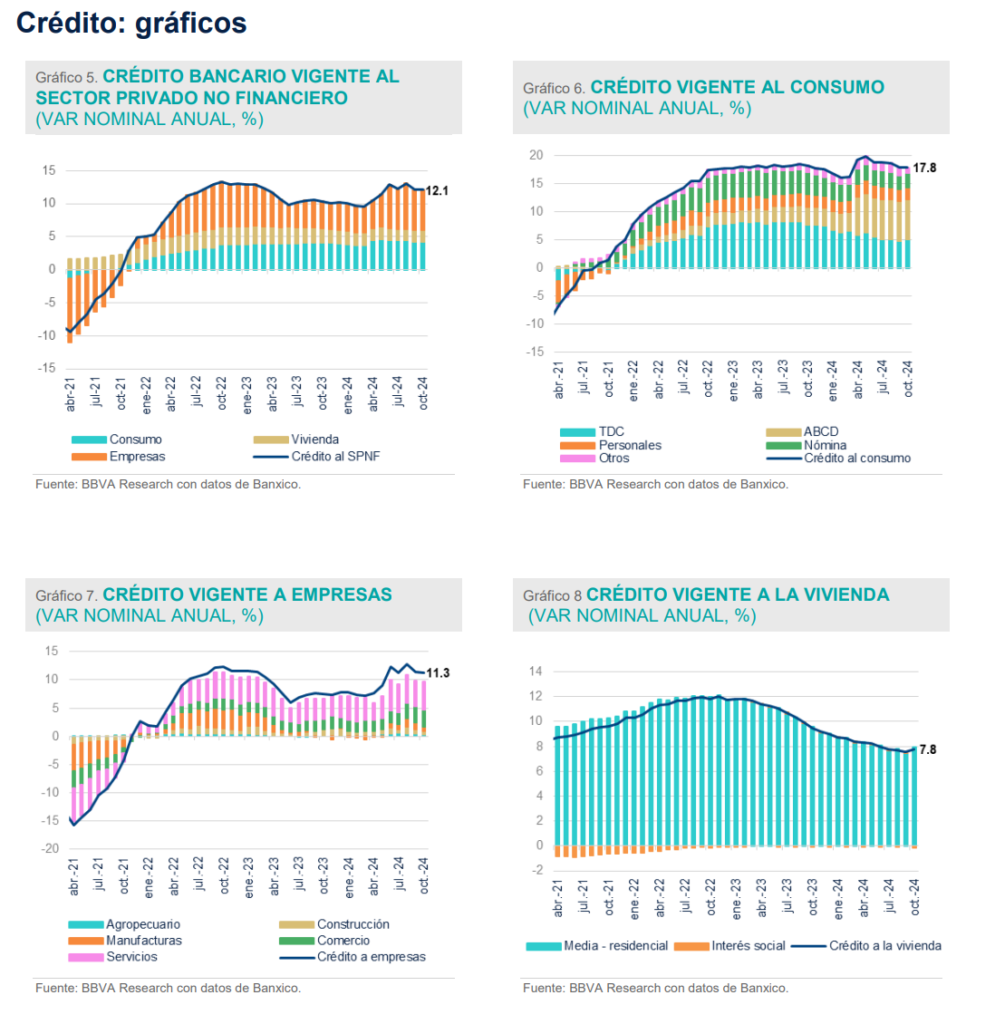

El crédito vigente al sector privado no financiero reduce su dinamismo

En octubre de 2024, el saldo de la cartera de crédito vigente otorgado por la banca comercial al sector privado no financiero (SPNF) registró un crecimiento real anual de 7.0% (12.1% nominal), por debajo del crecimiento observado en septiembre (7.2% real). A la tasa del crecimiento real anual de octubre, el crédito a empresas aportó 3.3 pp, mientras que las carteras de consumo y vivienda contribuyeron con 3.0 y 0.7 pp, respectivamente. Al igual que en el caso de la captación, los saldos de crédito incorporan el efecto contable de la depreciación del tipo de cambio. Al descontar dicho efecto, el dinamismo muestra una reducción marginal, al pasar de una tasa de 5.6% a una de 5.5%

En el décimo mes del año, el crédito vigente al consumo alcanzó un crecimiento real anual de 12.5% (17.8% nominal), reduciendo ligeramente su dinamismo respecto al MIA (cuando dicho crecimiento fue de 12.7%). El segmento de crédito para la adquisición de bienes de consumo duradero (ABCD, 19.6% del crédito al consumo) se mantiene como la principal fuente de dinamismo contribuyendo con 6.1 pp a la variación real anual de la cartera vigente. A tasa mensual, el ritmo de expansión de la cartera se ubicó en 1.2% mensual, menor al crecimiento observado en septiembre.

El segundo segmento con mayor contribución al crecimiento en octubre fue el de las tarjetas de crédito (36.2% del crédito al consumo), cuyo saldo vigente aumentó 8.3% real anual (13.4% nominal), incrementando su ritmo de expansión respecto al resultado observado en septiembre (7.6% real). En dicho mes, la aportación de este segmento al dinamismo del crédito al consumo fue de 3.1 pp, superando la contribución promedio de 2.9 pp observada los tres meses previos.

Por su parte, los créditos de nómina y personales registraron una variación real anual de 4.5 y 8.2% (9.5 y 13.3% nominal respectivamente), con lo que aportaron en conjunto 2.9 pp al crecimiento real del crédito al consumo en octubre. El dinamismo de ambos segmentos se redujo en octubre, registrando las tasas más bajas observadas durante 2024. En el caso de los créditos de nómina, el saldo de la cartera vigente redujo su crecimiento un punto porcentual respecto a la tasa real anual promedio de los primeros meses del año ( a 4.5% de 5.5%), mientras que la cartera vigente de créditos personales registró una disminución de 0.7 puntos porcentuales respecto al promedio de los primeros nueves meses del año (8.2 vs 8.9%). Esta desaceleración refleja el menor ritmo de crecimiento del empleo formal, que en octubre alcanzó una variación anual de 1.4%, por debajo de la tasa promedio de 2.3% observada entre enero y septiembre. Adicionalmente, el salario real asociado a dicho empleo también ha mostrado un desempeño más moderado: en octubre su tasa de crecimiento alcanzó 4.2%, por debajo del 4.7% promedio registrado en los primeros nueve meses del año.

El crédito vigente a la vivienda (21.6% de la cartera vigente al SPNF) registró una tasa de crecimiento real anual de 2.9% (7.8% nominal), mejorando marginalmente su desempeño respecto a septiembre (cuando dicho crecimiento real fue de 2.8%). El resultado de octubre refleja el mayor dinamismo observado en el segmento de vivienda media-residencial, que creció a una tasa real anual de 3.3%, ligeramente mayor del promedio de 3.1% observado en agosto. En el caso del saldo vigente del financiamiento a vivienda de interés social, volvió a registrarse una contracción que en septiembre ascendió a -8.0% real anual, la mayor caída a tasa anual en lo que va de 2024. La desaceleración en el dinamismo del empleo formal, el menor ritmo de crecimiento de los salarios reales y la expectativa de una disminución más lenta de las tasas de interés de largo plazo continuarán limitando un mayor crecimiento en los saldos vigentes de esta cartera.

Por su parte, el crédito vigente empresarial (53.2% de la cartera vigente al SPNF) registró en octubre un crecimiento en términos reales de 6.2% (11.3% nominal), menor a la tasa de 6.6% observada en septiembre. Por sector de actividad, el sector servicios continúa aportando la mayor parte del dinamismo, contribuyendo en septiembre con 5.3 pp a la tasa de crecimiento de la cartera vigente empresarial, mientras que el sector electricidad, gas y agua contribuyó con 0.9 pp al dinamismo total de esta cartera. Después del repunte registrado los dos meses previos en las carteras del sector manufacturero y construcción, su variación real anual volvió a tocar terreno negativo en octubre, en el caso de la cartera vigente del sector manufacturero la caída ascendió a -1.4% real anual, mientras que para el sector construcción la reducción fue de -0.9% real anual.

En su composición por monedas, destaca que la cartera vigente en moneda nacional (M.N. 73.3% del total)l, logró en octubre un crecimiento real de 1.7%, mayor al observado en septiembre (de 1.1%). Por su parte, la cartera vigente en moneda extranjera (M.E.), descontando el efecto contable de la depreciación del tipo de cambio, registró una tasa de crecimiento de 9.0%, la más baja observada en 2024.

Esta desaceleración en el ritmo de crecimiento de la cartera vigente empresarial refleja el menor dinamismo de la economía en general, como lo muestra el desempeño reciente del indicador global de actividad económica (IGAE) que en septiembre (última información disponible) registró un crecimiento a tasa anual de 0.3%, menor al 0.7% observado en agosto. En particular, la inversión privada, una de las fuentes de demanda de crédito, redujo su crecimiento de un promedio de 7.1% en el 2T24 a uno de 1.7% promedio en el 3T24.

En resumen, en octubre el desempeño de la cartera vigente de crédito logró mantener su ritmo de crecimiento, aún descontando el efecto contable de una mayor depreciación del tipo de cambio. Sin embargo, dadas las señales de desaceleración de la actividad económica, en particular del empleo, los salarios reales y la inversión hacen esperar un crecimiento más moderado de la demanda de crédito tanto de empresas como de hogares.

Reporte de Estabilidad del Sistema Financiero, Banco de México

De acuerdo con el Reporte de Estabilidad Financiera Diciembre 2024 del Banco de México (Banxico) los activos financieros del sistema financiero registraron una tasa de crecimiento real anual de 10.2%, resultado principalmente de alzas en los activos del orden de 18.4 y 21.1%, respectivamente por parte de las Siefores y de los Fondos de inversión, que en conjunto representan un tercio de los activos del sistema financiero mexicano. En el caso de la banca múltiple, que representa el 42.3% de los activos del sistema, también se registró crecimiento, aunque a una tasa menor de 2.2% real anual.

Este crecimiento del sistema ha estado asociado al ciclo económico y monetario y se ha dado en condiciones adecuadas de liquidez y solvencia. En el caso de la banca múltiple, no solo el ICAP se encuentra prácticamente al doble del mínimo regulatorio al mes de septiembre (19.4%), sino que incluso el Índice de Capitalización neto de riesgo (ajustado por las pérdidas en la cartera equivalentes al CVaR de crédito al 99.9%) se ubicó en 15.6% en septiembre, muy por encima del mínimo regulatorio. Esto señala que la banca tendría la capacidad para hacer frente a pérdidas no esperadas derivadas de la materialización del incumplimiento crediticio de sus carteras.

En lo que respecta a la liquidez el Coeficiente de Cobertura de Liquidez (CCL) agregado de la banca mantiene niveles de casi el 200%, lo que indica que la banca cuenta con actívos líquidos suficientes para hacer frente a las necesidades de liquidez por un evento de estrés durante 30 días. Mas no solo eso, sino que, aun en un escenario de salidas extremas de depósitos, la mayoría de los bancos, cuyos activos representan alrededor del 94% de los activos totales del sistema, mantienen un CCL en riesgo superior al 100% regulatorio.

En el caso de las Siefores, el crecimiento de sus activos está explicado, principalmente, por el crecimiento de sus plusvalías, aunque también ha favorecido el hecho de que los retiros por desempleo han bajado y representan una proporción relativamente pequeña de los recursos administrados. Las plusvalías se dan en un contexto del inicio del ciclo de recortes monetarios y de ganancias significativas de los mercados accionarios, lo cual concuerda con las ganancias en las posiciones de deuda gubernamental y en renta variable extranjera.

Cabe señalar que en Octubre se publicaron modificaciones al Régimen de Inversión como el incremento al límite de divisas, de inversión en Fibras e instrumentos estructurados principalmente para los portafolios de las personas más jóvenes.

Por su parte, el elevado crecimiento de los activos de los fondos de inversión tiene su origen tanto en entradas, como en rendimientos positivos. Esto puede entenderse al observar la composición de sus activos. De acuerdo con Banxico, prácticamente el 60% de los activos de los fondos de inversión de renta fija (61% del total) está conformado por Bondes F y Cetes, instrumentos que se han visto favorecidos por las elevadas tasas de interés.

En lo que toca a los fondos de renta variable (39% del total) las acciones en fondos extranjeros representaron el 55.5% de los activos de este tipo de fondos, lo que está en línea con el incremento en los rendimientos.

Finalmente, de manera similar a reportes anteriores, Banxico destaca que a nivel agregado el sistema financiero es resiliente ante choques derivados de tres escenarios macroeconómicos (debilitamiento del consumo e inversión nacionales, desaceleración de la actividad económica global y ajuste de la calificación crediticia) y tres escenarios históricos (trayectorias de las principales variables macroeconómicas como en la crisis de 1995, la Gran Crisis financiera y el COVID-19). En todos los casos, en el agregado los niveles de solvencia (ICAP) y de apalancamiento se mantienen por encima del mínimo regulatorio.

2.- Mercados Financieros

Los precios de los principales activos financieros se alinean conforme al resultado de la elección norteamericana

Los movimientos en los mercados financieros durante el último mes han estado acordes, en buena medida, a las expectativas generadas por la victoria del candidato republicano en las elecciones presidenciales de EE.UU. Las promesas de desregulación, una reducción de impuestos y un fortalecimiento del sector corporativo parecen apuntalar las perspectivas de un crecimiento económico sostenido para EE.UU. en los próximos años.

Al incorporar estas perspectivas en un contexto de posibles aranceles que podrían acrecentar la desaceleración del resto de las principales economías a nivel global, se podría explicar los movimientos en los precios de los principales activos financieros.

En el mercado de renta variable, entre el 13 de noviembre y el 11 de diciembre, se observó un crecimiento generalizado de los principales índices, aunque con claras diferencias. Mientras que el benchmark de esta clase de activos (MSCI World) creció en el periodo mencionado 2.0%, el sector tecnológico norteamericano, representado en el Nasdaq 100, lo hizo en 4.2%; al tiempo que el subconjunto de las 7 empresas más representativas de este sector, denominado los 7 magníficos, registró un avance de 10.1%.

Para el benchmark de renta variable de mercados emergentes (EM) el crecimiento entre el 13 de noviembre y el 11 de diciembre, fue de apenas 1.4% y en el caso de México el avance solo fue de 1.0%. Para uno de los principales índices europeos (EuroStoxx 600) el crecimiento del periodo mencionado fue de 3.7%, una magnitud relevante. No obstante, cuando se revisan los crecimientos en lo que va del 2024 (hasta el 11 de diciembre), este índice muestra un crecimiento de 8.6%, cuando el S&P500 ronda el 28.0% y el benchmark a nivel global registra un 21.2%. Cabe señalar que entre los principales índices, uno de los que muestra rendimientos negativos en lo que va del año es el IPC de México (-10.6%), movimiento acorde con los riesgos para la economía tanto del lado idiosincrático, como del externo.

En lo que respecta al mercado de renta fija norteamericano, entre el 13 de noviembre y el 11 de diciembre, se observa cierta estabilización de los rendimientos a vencimiento tras ciertas alzas abruptas tras la elección norteamericana. El rendimiento a vencimiento del bono del tesoro a 10 años cayó 18 puntos base (pb) en el periodo mencionado, no obstante en la última semana retomó la tendencia al alza para alcanzar el 4.35% el 11 de diciembre.

Hay que recordar que tras una semana de la elección este indicador alcanzó un máximo de 4.45%, tras iniciar el último trimestre del 2024 en 3.78%. La parte corta de la curva cayó en menor magnitud (13pb) lo que mantiene una pendiente positiva alrededor de los 12pb. En el contexto antes mencionado con la FED en un ciclo de recortes, se espera que la pendiente de la curva se torne mayor durante el próximo año.

Los movimientos de la curva mexicana, por su parte, resultaron consistentes con el ciclo de recorte monetario y perspectivas de riesgo para el mediano y largo plazos. Mientras que el rendimiento a vencimiento del Mbono a tres años se redujo en 56pb entre el 13 de noviembre y el 11 de diciembre, la parte media de la curva solo cayó 19pb, y la parte larga (Mbono a 10 años) apenas se redujo en 3pb. Incluso el rendimiento a vencimiento del Mbono a 20 años tuvo un incremento de 12pb en el periodo mencionado.

En el mercado cambiario se observó un fortalecimiento del dólar, acorde con las expectativas mencionadas, reflejado en un alza de la moneda norteamericana de 0.2% respecto a las divisas de países desarrollados y de 0.6% respecto a las divisas EM. Entre estas últimas destacó la apreciación de 1.8% del peso mexicano entre el 13 de noviembre y el 11 de diciembre, lo que le valió ser la quinta divisa del conjunto de monedas EM con la mayor apreciación del periodo.

Esta apreciación podría considerarse como una estabilización tras la volatilidad observada alrededor de la elección presidencial en EE.UU., tras la cual llegó a cotizarse en 20.7 pesos por dólar. Es de esperarse, si el 2017 es buena referencia, que hacia y tras la toma de posesión de Donald Trump la volatilidad resurja sobre todo ante la retórica arancelaria o antiinmigración.

En suma, la fortaleza de los datos recientes y las expectativas de los participantes de los mercados han favorecido la toma de riesgos en activos norteamericanos, particularmente en un contexto de debilidad en el resto de las economías a nivel global y de una amenaza arancelaria en puerta. En la medida en que buena parte de estas promesas y perspectivas tendrían que comenzar a materializarse en los primeros meses del 2025, el escenario puesto en precio podría variar de forma relevante. En cualquier caso, los riesgos para los precios de los activos mexicanos se mantienen sesgados a la baja.

VISO LEGAL

El presente documento no constituye una «Recomendación de Inversión» según lo definido en el artículo 3.1 (34) y (35) del Reglamento (UE) 596/2014 del Parlamento Europeo y del Consejo sobre abuso de mercado («MAR»). En particular, el presente documento no constituye un «Informe de Inversiones» ni una «Comunicación Publicitaria» a los efectos del artículo 36 del Reglamento Delegado (UE) 2017/565 de la Comisión de 25 de abril de 2016 por el que se completa la Directiva 2014/65/UE del Parlamento Europeo y del Consejo en lo relativo a los requisitos organizativos y las condiciones de funcionamiento de las empresas de servicios de inversión («MiFID II»).

Los lectores deben ser conscientes de que en ningún caso deben tomar este documento como base para tomar sus decisiones de inversión y que las personas o entidades que potencialmente les puedan ofrecer productos de inversión serán las obligadas legalmente a proporcionarles toda la información que necesiten para esta toma de decisión.

El presente documento, elaborado por el Departamento de BBVA Research, tiene carácter divulgativo y contiene datos u opiniones referidas a la fecha del mismo, de elaboración propia o procedentes o basadas en fuentes que consideramos fiables, sin que hayan sido objeto de verificación independiente por BBVA. BBVA, por tanto, no ofrece garantía, expresa o implícita, en cuanto a su precisión, integridad o corrección.

El contenido de este documento está sujeto a cambios sin previo aviso en función, por ejemplo, del contexto económico o las fluctuaciones del mercado. BBVA no asume compromiso alguno de actualizar dicho contenido o comunicar esos cambios.

BBVA no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido.

Ni el presente documento, ni su contenido, constituyen una oferta, invitación o solicitud para adquirir, desinvertir u obtener interés alguno en activos o instrumentos financieros, ni pueden servir de base para ningún contrato, compromiso o decisión de ningún tipo.

El contenido del presente documento está protegido por la legislación de propiedad intelectual. Queda expresamente prohibida su reproducción, transformación, distribución, comunicación pública, puesta a disposición, extracción, reutilización, reenvío o la utilización de cualquier naturaleza, por cualquier medio o procedimiento, salvo en los casos en que esté legalmente permitido o sea autorizado expresamente por BBVA en su sitio web www.bbvaresearch.com.

CONTACTO: Carmen Peña Álvarez, Tel. +52 55 5621 1853, carmen.pena@bbva.com

Para más información de BBVA en México ir a: https://www.bbva.mx/

Para más información de BBVA ir a: https://www.bbva.com/es/mx/

Síguenos en Twitter: @BBVAPrensa_mx

Más historias

El arte de la movilidad: el arrendador de autos como el nuevo estratega del turismo en México

Oportunidades del 2026 para la Economía Mexicana y su Comercio Exterior: especialistas llaman a preparación estratégica y resiliencia

Pasión sobre ruedas: Dollar México revela por qué el rojo domina el pavimento en febrero