Ciudad de México, 12 de abril de 2023

Gerónimo Ugarte Bedwell / Iván Martínez Urquijo / Mariana Torán

1. Banca y Sistema Financiero

Crédito al sector privado no financiero (SPNF) creció 12.8% nominal en febrero, con mayor dinamismo en términos reales en todas sus carteras

Durante febrero de 2023, el saldo nominal de la cartera de crédito vigente otorgado por la banca comercial al SPNF creció 12.8% anual, cifra similar a la registrada desde noviembre de 2022. No obstante, en términos reales (filtrando el efecto inflacionario), dicho aumento equivale a 4.8%, mayor al observado en el mes de enero y el mayor crecimiento real desde mayo de 2020. Asimismo, el crecimiento real registró una aceleración en todas las carteras que conforman a este tipo de financiamiento, incluso en la actual coyuntura de mayores tasas de interés, lo cual podría explicarse parcialmente por una mayor confianza de los consumidores, así como por el mejor desempeño de las actividades terciarias, en el caso de crédito a empresas.

Por agregados que componen el crédito al SPNF del país, los crecimientos nominales anuales fueron: consumo, 18.0% (9.6% real); vivienda, 11.8% (3.9% real); y empresas, 11.2% (3.3% real). En febrero de 2023, las contribuciones al crecimiento de 12.8 puntos porcentuales (pp) del crédito bancario al SPNF fueron (en orden descendente): empresas, 6.2 pp; consumo, 3.9 pp; y vivienda, 2.7 pp.

Durante el segundo mes del año, la apreciación del peso en términos interanuales mitigó el aumento de los saldos nominales vigentes de la cartera empresarial en moneda extranjera. Expresada en pesos, dicha cartera presentó una variación nominal de 11.1% (12.2% en el mes inmediato anterior (MIA) y 2.3% en febrero de 2022), que en dólares equivale a 23.7% (23.2% en el MIA y 4.9% en febrero de 2022). Por su parte, los saldos nominales vigentes en moneda nacional aumentaron 11.3% en febrero (tras registrar incrementos de 11.2% en el MIA y de 1.5% en febrero de 2022).

El crédito empresarial vigente, durante el segundo mes de 2023 registró una dinámica heterogénea, con sectores como el de generación, transmisión, distribución y comercialización de electricidad, agua y gas natural creciendo 172.8% en términos reales y la construcción regresando terreno positivo en términos reales anuales, con un crecimiento de 0.2%. Por su parte, tanto en el sector agropecuario, como en las manufacturas los saldos reales registraron una desaceleración, con tasas de crecimiento de 1.1 y 2.1% (2.3 y 4.7% en el MIA), respectivamente.

Para las actividades terciarias, el dinamismo del financiamiento al sector comercio, el cual creció 5.3% real anual en febrero, compensó las desaceleraciones en sectores como los servicios inmobiliarios, los servicios profesionales y la contracción de los saldos reales de la hostelería. Lo anterior, aunado a una contracción significativamente menor a la del MIA en los servicios de transporte y medios masivos, implicó un crecimiento anual real de las actividades terciarias de 5.3%, significativamente mayor al 3.9% registrado en el MIA.

En cuanto a la recuperación observada de los saldos respecto a sus niveles prepandemia, los saldos reales del crédito a empresas son aún 7.8% menores a los registrados en febrero de 2020. Por tipo de actividad, el sector primario presenta una reducción de 3.7% respecto al período de referencia, misma que se observa en la mayor parte de las actividades secundarias, con los saldos reales de la minería contrayéndose 42.3%, mientras que las manufacturas y la construcción registran niveles 10.8 y 9.2% menores a los de febrero de 2020.

Cabe destacar el crecimiento real de 68.5% de los saldos reales del sector de electricidad, agua y gas, aun cuando su participación en la cartera empresarial continúa siendo menor, con apenas un alza de 0.25 a 0.46% en los últimos 3 años. Por su parte, los saldos reales de financiamiento a las actividades terciarias registran un nivel 7.3% menor, con caídas reales de 21.3% en el sector de medios masivos, 16.2% en el sector comercio, 15.0% en los servicios profesionales y 8.1% en los servicios inmobiliarios. Los saldos reales de la hostelería se encuentran 4.6% por debajo del nivel que registraron en febrero de 2020.

En cuanto el desempeño de crédito vigente al consumo, destaca que su crecimiento en febrero se apoyó principalmente en el segmento de tarjetas de crédito, cuyos saldos vigentes registraron una variación nominal anual de 22.7% (14.0% real), lo cual refleja una persistencia en la aceleración que el segmento ha mostrado en los últimos meses. Por su parte, los saldos vigentes para la adquisición de bienes de consumo duradero crecieron 12.8% nominal anual (4.8% real), con el crédito automotriz aportando 10.0 pp a dicho aumento y la adquisición de bienes muebles, 2.8 pp. Respecto a los créditos de nómina y personales, los saldos nominales vigentes aumentaron 17.5 y 13.9% (9.2 y 5.8% en términos reales), respectivamente. En el caso de los créditos personales, dicha variación constituye una desaceleración respecto al MIA, mientras que el dinamismo de los créditos de nómina aumentó durante febrero, en línea con la aceleración del salario real.

A pesar del dinamismo observado en el último año en el financiamiento al consumo, éste aún se encuentra 3.1% por debajo de su nivel de febrero de 2020. Por segmento, lo anterior es resultado de una disminución de 19.0% en los créditos personales, 10.1% en el financiamiento automotriz y 3.2% en los saldos de tarjetas de crédito. En contraste, los segmentos de nómina y adquisición de bienes muebles presentan ya saldos reales 4.5 y 88.9% mayores a los del período prepandemia, respectivamente.

Si bien el dinamismo de las distintas carteras de crédito al SPNF ha reflejado una recuperación de los saldos vigentes a tres años del inicio de la crisis sanitaria por covid-19, la recuperación de los saldos reales no ha sido generalizada. En el caso de la cartera de vivienda, la única que no ha presentado contracciones desde febrero de 2020, la cartera vigente se encuentra 11.9% por encima del nivel de febrero de 2020. Lo anterior es resultado de una recomposición de los saldos hacia el segmento de vivienda media-residencial, que registra un aumento de 15.3% real, respecto su nivel prepandemia. Lo anterior ha sido en detrimento del crédito para vivienda de interés social, cuyos saldos en febrero de 2023 son 35.6% menores a los que el segmento registraba en febrero de 2020.

La morosidad del crédito al SPNF ha disminuído en el margen al ubicarse en 2.38% en febrero de 2023 (vs 2.40% en el MIA y 2.90% en febrero de 2022), sin embargo hay señales de deterioro en algunos segmentos. En el caso del crédito al consumo, la morosidad en febrero de 2023 fue de 2.96%, ligeramente menor al 2.97% registrado en enero, aunque con aumentos en los segmentos de tarjetas de crédito y créditos personales. En el caso de la cartera de vivienda, el índice de morosidad (IMOR) fue de 2.53% (2.56% en el MIA), continuando la tendencia de deterioro en el segmento de vivienda de interés social y pero con una mejoría en el caso de la vivienda media-residencial. Respecto al IMOR del financiamiento empresarial, el indicador registró 2.08% en febrero de 2023 (2.10% en el MIA).

Desaceleración de los depósitos a plazo y contracción de los depósitos a la vista implicaron una caída real de la captación bancaria de -1.4%

En febrero de 2023, el saldo de la captación bancaria tradicional (vista + plazo) registró una contracción anual de -1.4% al descontar el efecto de la inflación (equivalente a un crecimiento nominal de 6.1%), acentuando la desaceleración que se había registrado en enero, cuando la reducción en términos reales en el saldo fue de 0.1%.

Al igual que en el mes previo, la caída observada en febrero refleja en parte el efecto contable asociado a la apreciación del tipo de cambio, que afecta a la baja la valuación en pesos de los saldos denominados en moneda extranjera. Los depósitos a plazo continúan siendo el componente más dinámico de la captación, contribuyendo con 1.7 pp a la variación real anual observada, mientras que los depósitos a la vista restaron -3.1 pp a dicho dinamismo.

En el segundo mes del año, los depósitos a la vista (65.6% de la captación tradicional) registraron una caída a tasa anual de 4.6% en términos reales (crecimiento de 2.7% nominal), incrementando la caída que se observó en enero (-2.8%) y constituyendo la mayor contracción registrada desde junio de 2019.

Tanto los depósitos de empresas como los de particulares contribuyeron al retroceso registrado en febrero. En el caso de las empresas, la variación anual real fue de -5.0%, mientras que los depósitos a la vista de particulares se redujeron -7.3% anual real.

El dinamismo del consumo de servicios durante el mes de febrero puede explicar parcialmente la contracción observada en los saldos de captación a la vista de personas físicas, mientras que, en el caso de las empresas, menores ventas durante el mes (ante una disminución en el dinamismo del consumo de bienes) contribuiría a la contracción observada, aunada a un entorno de mayores tasas de interés, que favorece el depósito de recursos en instrumentos a plazo en detrimento de la captación a la vista.

A febrero de 2023, como en el caso del crédito, la captación bancaria ha sido protagonista de una recomposición de los saldos entre tipos de depósitos, así como entre tenedores de los mismos a tres años del inicio de la pandemia.

Los saldos reales de captación a la vista (filtrando el efecto de la inflación, mas no el cambiario), se encuentran 13.9% por encima del nivel registrado en febrero de 2020. Por tenedor, el sector público no financiero y el sector privado poseen saldos 28.4 y 16.1% mayores, respectivamente.

En el caso del sector privado (que participa con el 83.9% de los depósitos a la vista), esto es parcialmente es resultado de la acumulación de liquidez durante la pandemia. La captación de otros intermediarios financieros, por el contrario, ha experimentado una contracción de 22.9% respecto a su saldo prepandemia, con caídas de 347.0 y 30.1% en los saldos de la banca de desarrollo y de los intermediarios financieros no bancarios del sector privado, mientras que los intermediarios financieros no bancarios del sector público aumentaron sus saldos reales en 11.0%.

Por su parte, los depósitos a plazo presentaron una desaceleración en el segundo mes del año, alcanzando una tasa real anual de 5.1% (13.1% nominal), menor a la tasa registrada el MIA (5.4% real). Los saldos de depósitos a plazo de empresas registraron un crecimiento real de 1.3%, menor al 3.0% registrado en enero. En el caso de las personas físicas, se mantuvo un dinamismo de doble dígito por cuarto mes consecutivo, al registrarse en febrero una tasa de crecimiento real de 13.5%, similar a la observada en el mes de enero.

Por su parte, en los saldos de captación a plazo, el saldo real se encuentra 10.6% debajo de su nivel de febrero de 2020. Por tenedor, la caída más fuerte es la del sector público no financiero, con una variación real de -68.6% respecto al período de referencia, seguida de otros intermediarios financieros, que han registrado una contracción en este tipo de ahorro de 33.9%, resultado de caídas de 35.9 y 33.7% de los saldos de intermediarios financieros no bancarios privados y públicos, respectivamente, así como de una contracción de la captación a plazo de la banca de desarrollo de 25.8%.

En cuanto al sector privado, los saldos reales de las empresas se encuentran 9.8% por encima de su nivel prepandemia, constituyéndose como el único tenedor cuyos saldos a plazo son mayores a los que tenían en febrero de 2020, mientras que los de personas físicas son 7.6% menores a tres años de iniciada la pandemia por covid-19.

El final del ciclo de subidas y los subsecuentes recortes de la tasa de interés dejarían atrás gran parte de la motivación a la recomposición de depósitos hacia instrumentos a plazo que los mayores rendimientos han implicado.

En adelante, para observar un crecimiento de los depósitos a la vista y de la captación tradicional en su conjunto, se necesitaría mantener un crecimiento sostenido de las variables de mercado laboral – empleo y salario real -, a la par de una senda de consumo más moderada en el mediano plazo, que permita la acumulación de parte del ingreso adicional en forma de depósitos bancarios.

Crédito vigente registra gran dinamismo en el Centro-Norte y Sur del país en el 4T22, debido a mayor financiamiento a actividades industriales

De acuerdo con el Reporte sobre las Economías Regionales Octubre – Diciembre 2022 de Banco de México[1], con base en la Encuesta de Evaluación Coyuntural del Mercado Crediticio (EECMC) correspondiente al cuarto trimestre de 2022 (4T22), la cartera vigente de las empresas privadas no financieras en la banca comercial presentó un crecimiento anual real[2] de 3.0% en el último trimestre del año, un dinamismo similar al registrado en el 3T22, aunque con cambios en las regiones y actividades generatrices de dicho crecimiento.

El crédito bancario en la región Centro Norte, la cual representa el 17% del crédito, contribuyó con 1.74 de estos 3.0 pp, mientras que 1.41 son atribuibles a la región Norte del país, 0.83 a la región Sur, y -0.82 a la región Centro.

Por tipo de actividad durante el 4T22, la cartera vigente del sector primario únicamente creció en la región Centro Norte del país, con una variación real anual de 7.6%. En contraste, la cartera vigente a las actividades primarias en el Norte cayó 2.1%, mientras que, en las regiones Sur y Centro, las contracciones fueron de 0.7 y 0.3%, respectivamente.

En el caso de la industria, la única caída durante el 4T22 se registró en la región Centro, con una variación anual real de -5.3%. Por su parte, el financiamiento a la industria en la región Sur aumentó 22.6%, mientras que en las regiones Centro Norte y Norte lo hizo 16.3 y 3.1%, respectivamente. En lo referente a los servicios, por segundo trimestre consecutivo, todas las regiones registraron tasas de crecimiento reales anuales. El Norte experimentó el mayor aumento (11.4%), seguido de las regiones Sur (8.6%), Centro Norte (7.0%) y Centro (1.3%).

Si bien el total de financiamiento empresarial presentó una tasa similar al trimestre anterior, el patrón de las dinámicas crediticias refleja un menor dinamismo de la región Centro, explicado por la contracción de los saldos vigentes en la industria y, principalmente, en los servicios.

La reactivación de la construcción y el dinamismo de las actividades manufactureras han impulsado la demanda en el mercado de fondos prestables de forma paralela a la observada en el sector real de la economía. En el caso de las manufacturas, las oportunidades de inversión por el fenómeno de nearshoring, así como la resiliencia de la demanda externa, podrían implicar un impulso aún mayor en las regiones sede de dicho esquema de producción en el mediano plazo.

De acuerdo con nuestro análisis, el dinamismo de la inversión en el 4T22 puede explicar una expansión de la demanda por fondos prestables por parte de las empresas, incluso en un entorno inflacionario y con el componente subyacente alcanzando su punto máximo durante ese período. Asimismo, el crecimiento del consumo contribuyó a aumentar los flujos de ingreso, mientras que el de las importaciones es consistente con una mayor necesidad de financiamiento.

Adicionalmente, destaca que la región Centro ha registrado el menor dinamismo entre regiones en 17 de los últimos 20 trimestres, reflejando una descentralización de la actividad crediticia, consistente con el crecimiento económico de las demás regiones del país, así como del desarrollo de la industria y los centros poblacionales fuera de la región Centro, resultando en mayor financiamiento bancario en paralelo al sector real de la economía en el resto del país.

[1] Regionalización en el reporte: el Norte incluye Baja California, Chihuahua, Coahuila, Nuevo León, Sonora y Tamaulipas; el Centro Norte considera Aguascalientes, Baja California Sur, Colima, Durango, Jalisco, Michoacán, Nayarit, San Luis Potosí, Sinaloa y Zacatecas; el Centro lo integran Ciudad de México, Estado de México, Guanajuato, Hidalgo, Morelos, Puebla, Querétaro y Tlaxcala; y el Sur, Campeche, Chiapas, Guerrero, Oaxaca, Quintana Roo, Tabasco, Veracruz y Yucatán.

[2] Cabe señalar que la variación real no considera efectos cambiarios.

Eventos en bancos extranjeros han tenido impacto limitado en el sistema financiero mexicano

El Consejo de Estabilidad del Sistema del Sistema Financiero (CESF) actualizó su balance de riesgos. Su comunicado destaca que las dificultades registradas en algunos bancos de Estados Unidos y Europa han tenido un impacto limitado sobre el sistema financiero mexicano, el cual sigue mostrando resiliencia y una posición sólida que se refleja en sus altos niveles de capital y liquidez. Aunque algunos intermediarios financieros no bancarios han enfrentado dificultades por el encarecimiento y una menor disponibilidad de sus fuentes de fondeo, el sector tiene una participación pequeña y una baja interconexión con el sistema financiero en su conjunto, por lo que se descarta que represente un riesgo de alcance potencialmente sistémico.

El CESF considera que persisten riesgos globales para la estabilidad financiera. Entre ellos se encuentra la incertidumbre sobre el desempeño del sector bancario de algunas economías avanzadas, que podría generar una mayor volatilidad. También se consideran dentro de los riesgos globales el asociado a que se prolonguen las presiones inflacionarias, a que se observe un agravamiento de las tensiones geopolíticas y a que se registre un mayor apretamiento de las condiciones financieras. Finalmente, persiste el riesgo de que el proceso de recuperación de la economía mundial se rezague por una desaceleración mayor a la anticipada. En cuanto a los riesgos locales, persiste el riesgo de un mayor debilitamiento de la demanda interna, mientras que las exportaciones podrían ver afectado su dinamismo por el entorno actual.

2. Mercados Financieros

Incertidumbre sobre las condiciones crediticias hacia delante, abre nueva discrepancia entre las expectativas de la FED y el mercado

Durante las últimas semanas, la incertidumbre en los mercados financieros desatada por la intervención del Silicon Valley Bank (SVB) se ha reducido, ante las medidas adoptadas por las autoridades y dada la amplia difusión y análisis de las características particulares que rodearon al caso del banco californiano.

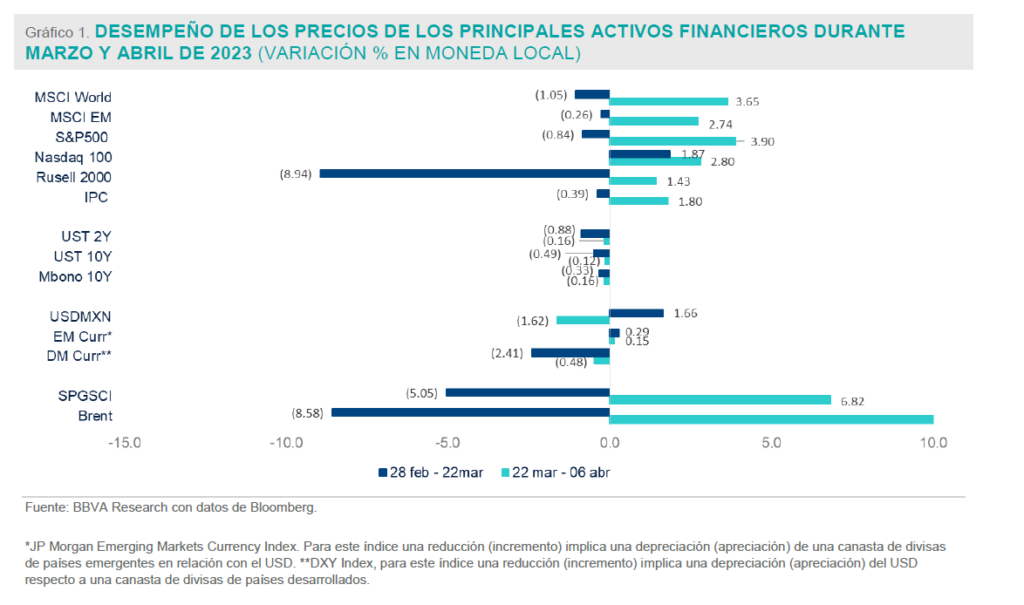

Si bien los precios de las acciones de las instituciones bancarias distan de haber retornado a los precios observados antes de la intervención, sí han detenido su caída (véase gráfico 1), mientras que la volatilidad en los mercados accionarios, medida por el índice VIX, ya retornó a los niveles observados a principios de marzo.

No obstante, el episodio del SVB ha dejado una nueva discrepancia de significativa magnitud entre las expectativas de la tasa de fondos federales (FFR) de los participantes en los mercados y las de los miembros del FOMC, dados a conocer el 22 de marzo, lo que influye en la valuación de varias clases de activos. Al cierre de la primera semana de abril, los futuros de la FFR descuentan un recorte de alrededor de 60 pb para el final del 2023, algo que contrasta con las más recientes proyecciones de los miembros del FOMC y los comentarios del Presidente de la FED en el sentido de no anticipar recortes durante lo que resta del año.

¿Qué podrían estar incorporando en los precios los participantes de los mercados que justifique esa relevante expectativa de recortes? La respuesta más probable, al momento, es un significativo tensionamiento de las condiciones crediticias en la economía norteamericana, lo que incrementaría las probabilidades de una recesión.

De acuerdo con la Encuesta sobre las Prácticas del Mercado Crediticio elaborada por la FED, desde el 3T22, las instituciones financieras ya señalaban mayores restricciones para el otorgamiento de crédito y, a juzgar por los precios de los futuros de la FFR, los participantes de los mercados consideran que se tensionará mucho más como consecuencia del episodio de SVB.

Adicionalmente al tema del crédito bancario, es cierto que los datos de actividad económica del mes de marzo (v.gr. actividad en el sector manufacturero y de servicios, vacantes y empleo) ya muestran ciertas señales de debilidad, aunque más asociada al efecto de los incrementos de la tasa de interés que al episodio de SVB. No obstante, esta debilidad no parece ser de tal magnitud como para justificar expectativas de recortes tan significativos en lo que resta del año.

Esta divergencia en las expectativas ha repercutido de forma relevante en la valuación de los diversos activos financieros.

Como era de esperarse, la expectativa de recortes en la FFR y las mayores probabilidades de una recesión se tradujeron en una caída generalizada de la curva del Tesoro. El nodo de dos años registró una caída de casi 100 puntos base (pb) entre el 28 de febrero y el 6 de abril, mientras que el nodo de 10 años cayó 62 pb en el mismo período. Con ello, se incrementó la pendiente de la curva a niveles observados a finales de 2022 (55 pb).

En México, la persistencia de la inflación de servicios, el tono cauteloso de algunos miembros de la Junta de Gobierno de Banxico y cierto optimismo asociado al nearshoring, pudieron haber explicado una menor reducción del rendimiento a vencimiento del MBono a 10 años entre el 28 de febrero y el 6 de abril (49 pb) en comparación con su contraparte norteamericana, aun cuando la variación del CDS spread a 5 años en el período mencionado fue reducida (5 pb).

Ante los menores rendimientos, la mayoría de los principales índices accionarios registraron alzas entre el 28 de febrero y el 6 de abril, particularmente los de acciones de tecnología. Aunque vale la pena señalar que la mayor proporción de estas alzas se dio después de la reunión de la FED el 22 de marzo (véase gráfico 1), en la que se enfatizaron las medidas para reducir el contagio en el sistema bancario y señaló que una posible mayor restricción crediticia hacia delante podría hacer menos necesarios incrementos adicionales de la tasa de interés.

No obstante las alzas de los principales índices, entre el 28 de febrero y el 6 de abril las acciones del sector bancario tanto en EE.UU., como en Europa, tuvieron pérdidas significativas que oscilaron entre 21 y 30% (véase gráfico 1). Pero, sin duda, las mayores pérdidas se concentraron en los bancos regionales de EE.UU. con una caída de 41.3% en el período mencionado.

En el mercado cambiario, las ganancias del dólar ante el incremento en la aversión al riesgo se revirtieron tras la reunión de la FED y finalmente la divisa norteamericana retrocedió frente a las divisas de países emergentes y desarrollados entre el 28 de febrero y el 6 de abril. El peso mexicano registró una apreciación durante la última parte del período mencionado que más que compensó la depreciación inicial. El tipo de cambio cerró la primera semana de abril nuevamente por debajo de los 18.3 pesos por dólar.

En suma, la expectativa de significativos recortes a las tasas de interés entre los participantes de los mercados no sólo discrepa de las proyecciones de la FED, sino de los datos observados al momento. El escenario macroeconómico consistente con recortes de tal magnitud requiere de un rápido y severo tensionamiento de las condiciones crediticias que no coincide con el comportamiento observado en las últimas semanas para algunas clases de activos.

En consecuencia y con una probabilidad no menor, en los próximos meses podríamos estar en presencia de una nueva corrección en los precios de los activos de riesgo, en la medida en que el escenario económico vaya validando o no las expectativas implícitas en los precios actuales.

AVISO LEGAL

El presente documento no constituye una «Recomendación de Inversión» según lo definido en el artículo 3.1 (34) y (35) del Reglamento (UE) 596/2014 del Parlamento Europeo y del Consejo sobre abuso de mercado («MAR»). En particular, el presente documento no constituye un «Informe de Inversiones» ni una «Comunicación Publicitaria» a los efectos del artículo 36 del Reglamento Delegado (UE) 2017/565 de la Comisión de 25 de abril de 2016 por el que se completa la Directiva 2014/65/UE del Parlamento Europeo y del Consejo en lo relativo a los requisitos organizativos y las condiciones de funcionamiento de las empresas de servicios de inversión («MiFID II»).

Los lectores deben ser conscientes de que en ningún caso deben tomar este documento como base para tomar sus decisiones de inversión y que las personas o entidades que potencialmente les puedan ofrecer productos de inversión serán las obligadas legalmente a proporcionarles toda la información que necesiten para esta toma de decisión.

El presente documento, elaborado por el Departamento de BBVA Research, tiene carácter divulgativo y contiene datos u opiniones referidas a la fecha del mismo, de elaboración propia o procedentes o basadas en fuentes que consideramos fiables, sin que hayan sido objeto de verificación independiente por BBVA. BBVA, por tanto, no ofrece garantía, expresa o implícita, en cuanto a su precisión, integridad o corrección.

El contenido de este documento está sujeto a cambios sin previo aviso en función, por ejemplo, del contexto económico o las fluctuaciones del mercado. BBVA no asume compromiso alguno de actualizar dicho contenido o comunicar esos cambios.

BBVA no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido.

Ni el presente documento, ni su contenido, constituyen una oferta, invitación o solicitud para adquirir, desinvertir u obtener interés alguno en activos o instrumentos financieros, ni pueden servir de base para ningún contrato, compromiso o decisión de ningún tipo.

El contenido del presente documento está protegido por la legislación de propiedad intelectual. Queda expresamente prohibida su reproducción, transformación, distribución, comunicación pública, puesta a disposición, extracción, reutilización, reenvío o la utilización de cualquier naturaleza, por cualquier medio o procedimiento, salvo en los casos en que esté legalmente permitido o sea autorizado expresamente por BBVA en su sitio web www.bbvaresearch.com.

CONTACTO: Carmen Peña Álvarez, Tel. +52 55 5621 1853, carmen.pena@bbva.com

Para más información de BBVA en México ir a: https://www.bbva.mx/

Para más información de BBVA ir a: https://www.bbva.com/es/mx/

Síguenos en Twitter: @BBVAPrensa_mx

Más historias

Mi Legado: el obsequio navideño ideal para los seres queridos que quieren organizar su patrimonio personal

Nearshoring y pagos digitales inmediatos, la tendencia para conquistar el mercado mexicano en 2025

Con temporada invernal, la Propiedad Vacacional en México prevé cerrar 2024 con un crecimiento del 5%